【本文来自持牌证券机构,不代表平台观点,请独立判断和决策。】

近期多家大型影像公司,如东软、联影、明峰、安科先后提交IPO申请,有望密集上市。联影招股书显示2022年年国内大影像市场容量有望超过500亿元,2021到2030年CAGR约为7.2%,2030年有望达到1150亿元,目前进口占比仍超过70%。受益于政策鼓励、技术迭代和基层下沉等因素,中国企业有望加速进口替代。

联影医疗预计8月率先登陆资本市场,发行市值有望突破千亿,将成为医疗器械领域除迈瑞医疗以外市值超过千亿的唯二巨头之一,引发市场对公司发展及国内医学影像市场前景的高度关注。

1)医学影像设备:临床诊断中不可或缺的重器

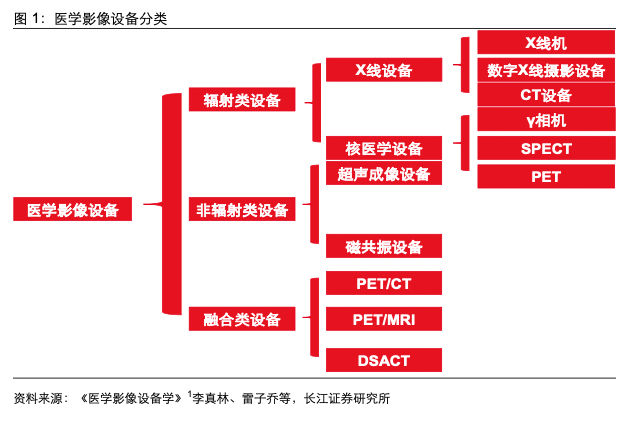

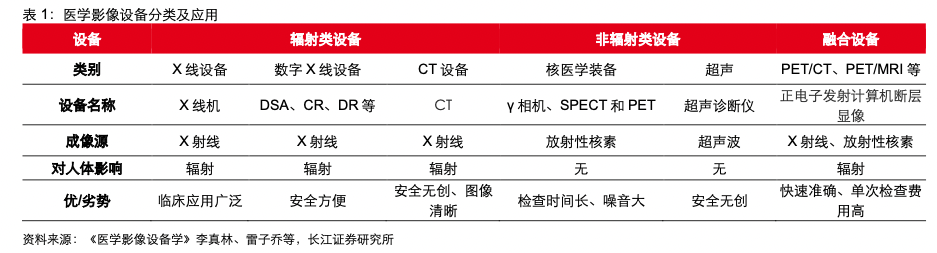

医学影像设备是诊断设备,通过设备的检查能够寻找由疾病或损伤导致功能失常的原因,获取人体内部结构的有关信息,了解人体内部是否存在病变,病变的大小、形状、范围,以及与周围组织、器官的关系等。医学影像设备种类繁多,主要可分为辐射类设备、非辐射类设备和融合设备。

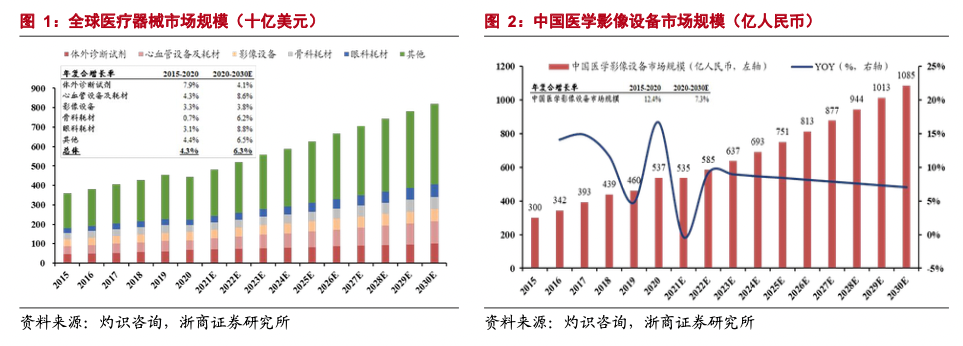

2)我国医学影像设备市场规模达500亿,增速约为全球增速两倍

与全球相比,我国医学影像设备行业一直呈现行业集中度低、企业规模偏小、中高端市场国产产品占有率低的局面。2020年我国医学影像市场规模已达到537亿元,灼识咨询预计2030年市场规模将接近1,100亿元,年均复合增长率预计将达到7.3%,约为全球影像市场复合增速两倍左右。

3)国产企业迅速崛起,进口垄断格局逐步被打破

我国医学影像设备市场超80%的市场被GE,飞利浦,西门子等外资所垄断。近两年来,随着国产医疗设备整体研发水平的进步、产品核心技术被逐步攻克以及产品品质与口碑的迅速崛起,以联影医疗、万东医疗和东软医疗为代表的中国企业通过技术创新在中低端产品市场已逐步实现国产替代,并持续向高端产品领域渗透,进口垄断的格局正在发生变化。2020年,从新增台数统计口径来看,联影已带领国产设备率先在CT、PET/CT、PET/MR等细分赛道取得了较大的突破,市占率提升进入到加速阶段。

CT:现阶段国产CT设备主要集中在64排以下等中低端市场,国产化率接近70%。在64排以上高端CT市场,受限于核心部件技术壁垒等因素,国产化率不足15%。2020年联影推出首款超高端320排CT产品uCT960+,2021年继续推出首款高端临床和科研场景的160排宽体CT产品uCT860以及首款80排临床科研型CT产品uCT820,取得了在超高端CT领域的重大突破。从新增台数口径来看,2020年,联影在64排及以上高端CT占比已提升至14%。另外,东软医疗近年来在高端CT布局同样取得较大突破,并相继推出128排256层NeuVizGlory耀世CT、超高端512层NeuVizEpoch无极CT等产品。

MR:西门子拥有业内最高11.7T磁共振设备,GE紧随其后推出7T磁共振。而联影将目标直接瞄准了9.4T,并于2021年顺利推出国内首台超高场动物磁共振uMR9.4T,成功地解决了超高场磁共振成像“卡脖子”技术问题。

PET/MR:PET/MR是融合了PET与MR的医学影像领域的超高端设备,早在2018年联影便成功推出首款一体化PET/MR新产品uPMR790,完成在超高端领域的技术布局。

PET/CT:联影已完成行业首款4D全景动态PET/CT以及国产首款数字化TOFPET/CT产品布局。

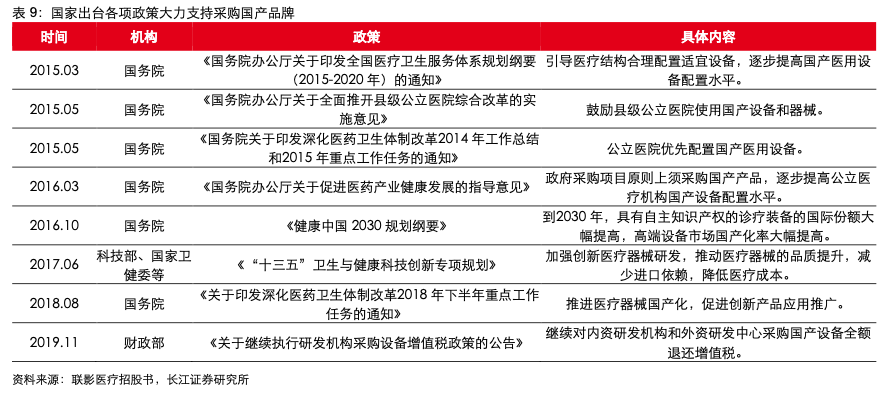

4)政策大力支持,优质国产医疗设备进口替代空间大

国家密集出台政策,鼓励采购国产医疗设备。早在2014年,国家就开始实施医疗设备采购设限,提高国产设备比例,国家卫生计生委也启动了优秀国产医疗设备遴选计划。

国家政策引导上来看,大型医疗设备集采除了引导设备终端价格逐步趋于合理化之外,更重要的是为国内企业加速国产替代进程提供了更多的发展机遇。另外,集采的大环境更有利于产品品类齐全、技术储备丰富的大型医疗设备国产企业。从市场格局来看,医学影像市场国产化率只有20%左右,国产替代空间仍然较大。

目前产业链上已上市的公司包括万东医疗(国内主要的医疗器械提供商之一,致力于医用X射线诊断设备、磁共振成像设备、齿科诊断和治疗设备等,DR为公司第一支柱产品线,连续多年国内销量排名第一),奕瑞科技(上游拥有核心技术储备及优秀供应链体系的医学影像核心零部件供应商),康众医疗(国内领先的X射线平板探测器厂商,无论是营收绝对值还是产品销售量,均远超同行)。

*免责声明:文章内容仅供参考,不构成投资建议

*风险提示:股市有风险,入市需谨慎